Блог им. sky999 |Коронавирус и мировая экономика — на пороге глобальной катастрофы

- 16 февраля 2020, 15:30

- |

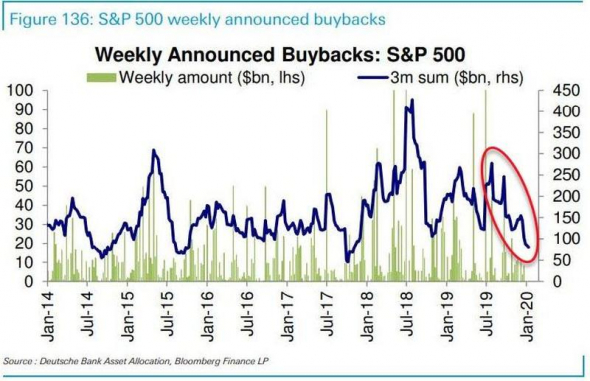

Воздействие Covid-19 на китайскую экономику оказалось значительно более сильным, чем это можно было предположить изначально. Для понимания масштаба надвигающейся катастрофы рассмотрим несколько ключевых показателей.

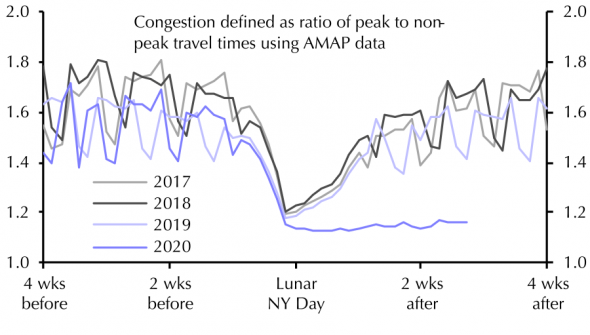

Загрузка автомагистралей после введения масштабного карантина находится на минимальных значениях (на графиках отмечена точка китайского нового года «Lunar NY day» и указаны недельные интервалы до и после этого события):

(Загрузка автомагистралей в 100 крупнейших китайских мегаполисах находится на минимальных значениях после введения масштабного карантина.)

Аналогичная ситуация и с потребления угля электростанциями:

( Читать дальше )

- комментировать

- 3.8К | ★6

- Комментарии ( 14 )

Блог им. sky999 |Точка коррекции приближается?

- 09 февраля 2020, 11:26

- |

Еще немного занимательной аналитики с ZeroHedge. На американском фондовом рынке усиливается расхождение между поведением ключевых индексов и входящими в их состав акциями. Так, высокотехнологичный Nasdaq обновляет новые максимумы — и в это же время сокращается число индивидуальных акций, повторяющих его поведение (так называемый индикатор New Highs — New Lows):

(Несмотря на продолжающийся рост индекса NASDAQ количество акций, обновляющих свои 52-недельные максимумы (верхний график), заметно снизилось.)

Аналогичная ситуация и с количеством акций, находящихся выше своих 50-дневных скользящих средних:

( Читать дальше )

Блог им. sky999 |На фондовом рынке США загорелась сверхновая звезда…

- 04 февраля 2020, 08:49

- |

Речь об акциях компании Tesla. Впечатляющий рост на 25% за 3 дня, идущий вразрез с остальным рынком, завораживает:

(Стоимость акций компании Tesla взлетела на 25% за 3 торговых дня и продолжает расти дальше.)

Короткий интерес на многолетних минимумах. По сути идет классический шорт сквиз (если не корнер) с выжиганием напалмом всех оставшихся продавцов:

( Читать дальше )

Блог им. sky999 |Обвал или коррекция?

- 31 января 2020, 21:56

- |

На ZeroHedge выложили хорошую публикацию с говорящим названием «Maybe This Time Is Different?» («Может быть на этот раз по другому?»), в которой приводится занимательная подборка статистики по индексу S&P 500.

Рассуждения строятся вокруг зависимости годового возврата индекса в течение следующих X лет после имевшего место годового возврата в течение Y лет до этого.

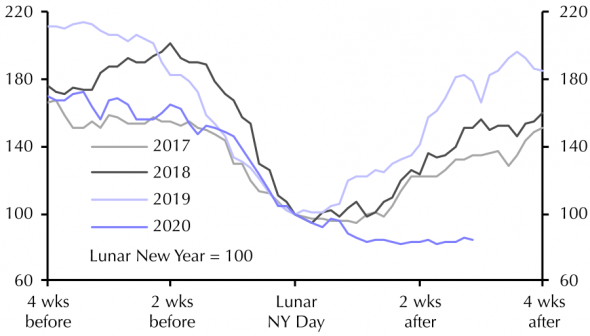

Вот как выглядит ожидаемый десятилетний возврат фондового рынка (на графике представлен в виде роста стоимости каждого доллара сделанных инвестиций) после указанного среднегодового роста рынка на 20-летнем периоде:

(Десятилетний рост стоимости каждого доллара инвестиций (вертикальная ось) в случае среднегодового возврата рынка в х процентов на протяжении 20 лет до этого.)

Все выглядит достаточно логично, интенсивные 20-летние периоды роста индекса сопровождались слабым (или даже отрицательным) ростом долларовой стоимости инвестиций в следующие десять лет — и наоборот. Корреляция выраженная, значительных отклонений от нее не наблюдается.

( Читать дальше )

Блог им. sky999 |97% корпоративных финансистов в США ожидают скорого наступления рецессии

- 15 января 2020, 23:17

- |

Согласно данным Newsweek, 97% опрошенных финансовых директоров ожидают замедления экономики США до конца 2020 года. По их мнению доходность 10-летних трежерис устремится к нулевым значениям, а доллар ждет значительное укрепление. При этом спрос со стороны потребителей и бизнеса останется под давлением.

Как отмечает большинство финансистов, основным фактором внешнего риска для экономики остаются торговые войны. По сравнению с первым кварталом 2019 года респонденты стали более пессимистичны — ранее замедления экономики ожидали только 88% опрошенных.

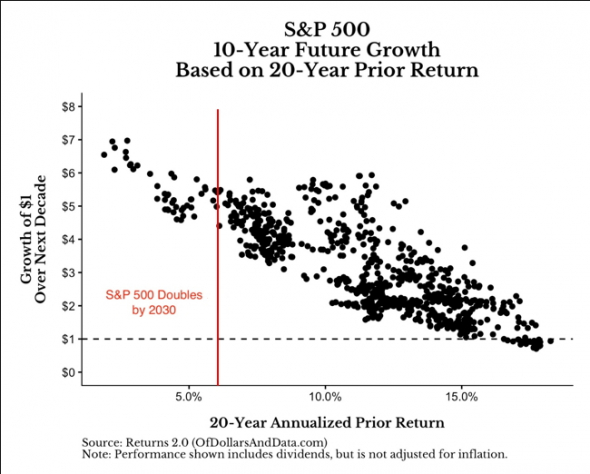

Эти настроения подтверждаются динамикой байбеков, трехмесячная средняя еженедельно анонсируемых корпорациями покупок собственных акций находится на минимуме за несколько лет:

(Еженедельные байбеки, анонсируемые корпорациями из индекса S&P 500, сокращались на протяжении всего 2019 года (синей линией показана трехмесячная средняя), значения приведены в млрд. долл.)

( Читать дальше )

Блог им. sky999 |Пиррова победа Трампа

- 08 января 2020, 22:38

- |

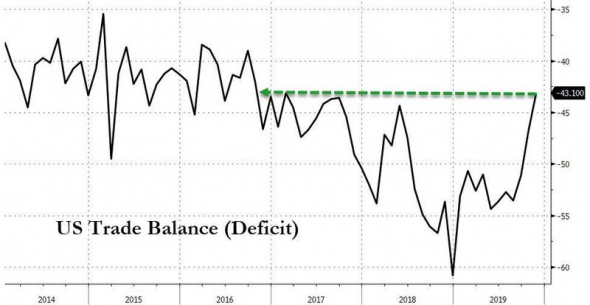

Одним из ключевых предвыборных обещаний Трампа было сокращение чрезмерно разросшегося дефицита торгового баланса США, ставшего достаточно обременительным для американской экономики. К завершению его первого президентского срока это обещание похоже начало претворяться в жизнь:

(Дефицит торгового баланса США сократился до $43 млрд к концу 2019 года.)

Более того, США превратились в нетто-экспортера нефти впервые за последние 50 лет!

( Читать дальше )

Блог им. sky999 |Тайное становится явным

- 03 января 2020, 23:57

- |

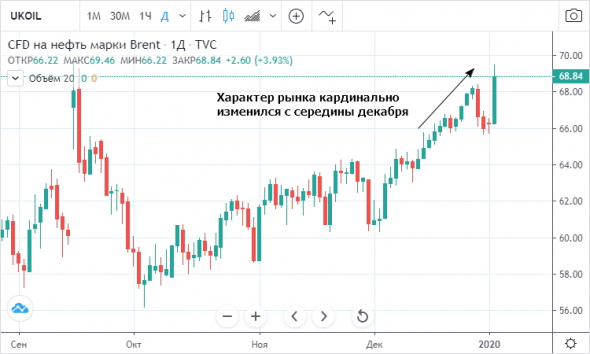

Как всегда, драматические события, разворачивающиеся в настоящий момент вокруг Ирана после убийства Сулеймани, стали неожиданностью не для всех участников рынка. Иррациональный рост нефтяных контрактов под конец года наконец получил долгожданное объяснение:

(Начиная с середины декабря котировки нефти Brent демонстрировали устойчивую тенденцию к росту.)

Ваш покорный слуга также обратил внимание на этот парадоксальный (не для всех) рост рынка, однако объяснил его возможными манипуляциями крупных игроков для формирования «нужного» закрытия под конец года.

Другой версией (высказанной, например, Кречетовым), было предположение об инсайдерском росте под торговую сделку между Китаем и США. Реальность, однако, оказалась куда прозаичнее…

Совершенно другое понимание приобретают и масштабные меры ФРС, направленные на повышение ликвидности в банковском секторе. Становится очевидным, что они были призваны подготовить экономику США к возможному шоку от, скажем так, начала очередной эскалации на Ближнем Востоке.

( Читать дальше )

Блог им. sky999 |История повторяется?

- 02 января 2020, 16:38

- |

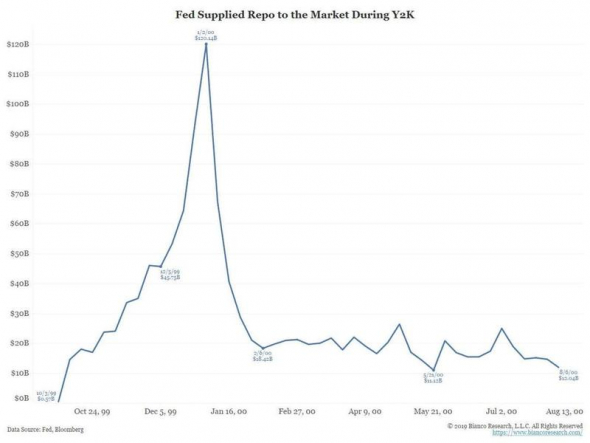

Стремительный рост баланса ФРС из-за масштабных программ РЕПО-кредитования банковского сектора словно возвращает нас на двадцать лет назад. Тогда, в октябре 1999 года, Фед также начал предоставлять ликвидность на рынок стремясь предотвратить панику на волне страхов вокруг «проблемы 2000 года».

Объем предоставленной банкам ликвидности достиг пика в конце декабря 1999 года, однако уже к началу февраля программа кредитования была свернута:

(На волне страхов вокруг «проблемы 2000 года» ФРС предоставила рынку значительный объем ликвидности к концу декабря 1999 года, значения указаны в млрд. долл.)

Это оказало неизбежное влияние на финансовые рынки — NASDAQ после запуска программы достиг исторического пика в 5132,52 пункта к 10 марта 2000 года. Затем пузырь доткомов оглушительно лопнул:

( Читать дальше )

Блог им. sky999 |Этот безумный 2019…

- 30 декабря 2019, 23:31

- |

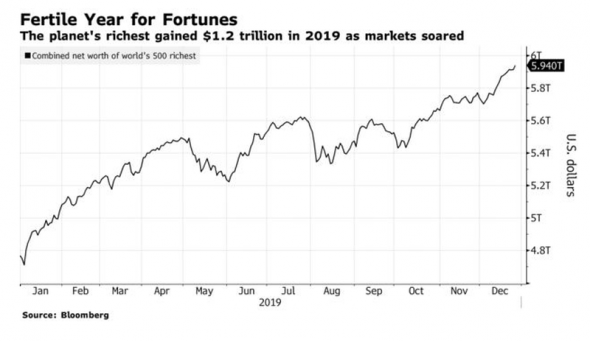

Немного экономической статистики с ZeroHedge под занавес уходящего года. Благо что он оказался весьма удачным, по крайней мере для некоторых. Так, индекс благосостояния миллиардеров от Bloomberg превысил значение в $5,9 трлн добавив в этом году «свежие» (свеженапечатанные ФРС) $1,2 трлн.:

(Индекс благосостояния миллиардеров от Bloomberg достиг значения $5,94 трлн в 2019 году)

Состояние 172 американских миллиардеров выросло на $500 млрд, отечественные олигархи идут с заметным отставанием — рост их благосостояния составил «всего» $51 млрд. Впрочем, про эти «успехи» нам вряд ли расскажут на нашем телевидении, время сейчас не то…

По другую сторону баррикад реальность совсем другая, сбережения ~70% простых американцев не превышают и $1 тыс. Об инвестициях на фондовом рынке с такими суммами и говорить не приходится, а значит этот праздник жизни проходит мимо них (финансовая элита богатеет в первую очередь за счет роста капитализации компаний, которые ей принадлежат):

( Читать дальше )

Блог им. sky999 |Кризис закончен?

- 21 октября 2019, 15:27

- |

На фоне всеобщих страхов относительно надвигающейся на нас экономической катастрофы предлагаю взглянуть на проблему немного с другой стороны. Несомненно, мы стоим перед точкой очередной глобальной бифуркации, однако она может предварять не только возможный кризис — но и стать точкой отсчета для масштабного роста рынков.

Для общего понимания ситуации сделаем небольшой исторический экскурс. Баланс Федерального резерва, основной «локомотив» мировой экономики после кризиса 2008-09 годов, сокращался на протяжении последних пяти лет:

(Баланс ФРС снижался на протяжении последних пяти лет, начиная с конца 2014 года, значения в млн долл.)

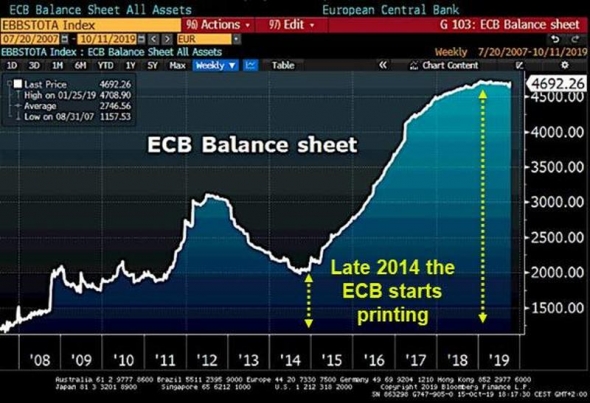

Этот процесс был частично скомпенсирован другими центробанками, например баланс ЕЦБ совершенно «случайно» начал активно увеличиваться с первого квартала 2015 года:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс